Como Obter A Cidadania No Uruguai

O Uruguai é um dos países mais seguros e prósperos da América Latina. É conhecido por sua estabilidade política, políticas fiscais favoráveis e alta...

4 minutos de leitura

Localizado entre o Brasil e a Argentina, o Uruguai é um destino popular para expatriados que buscam uma natureza bela e condições fiscais atrativas. O país se destaca por sua localização favorável, com acesso ao Oceano Atlântico e ao Rio da Prata. Além disso, é um grande exportador de alimentos e possui o maior aquífero do mundo, o que aumenta ainda mais seu apelo para aqueles interessados em independência alimentar e hídrica.

Embora muitos não considerem o potencial do Uruguai, este é um país fenomenal para os expatriados mais exigentes, pois oferece muitas vantagens tanto no estilo de vida quanto na frente fiscal. A longa história do país no tratamento igualitário de investidores estrangeiros e nacionais, política de imigração aberta e várias rotas para residência fiscal, incluindo reformas recentes em 2020, aumentam ainda mais seu apelo.

Neste artigo, estamos focando nos generosos esquemas de incentivos fiscais que posicionam o país como um polo ideal para negócios e investimentos.

Maldonado, Uruguai

Ao procurar uma nova residência fiscal, expatriados devem encontrar uma jurisdição que atenda a dois critérios cruciais: baixos ou, de preferência, nenhum imposto e um forte estado de direito. O Uruguai se destaca nesse aspecto, posicionando-se como um local que vale a pena investir ou manter seu dinheiro. Múltiplos bancos também oferecem contas em várias moedas, permitindo que você se proteja contra flutuações cambiais.

Além disso, o atual governo de centro-direita é favorável aos negócios e acolhedor para expatriados dispostos a investir no país. Seja para investir em imóveis, terras agrícolas ou até iniciar um negócio de tecnologia, o Uruguai é uma excelente escolha. O sistema de residência fiscal do país foi aprimorado em 2020, oferecendo aos expatriados múltiplas vias para obter um certificado de residência fiscal em um prazo de menos de 183 dias.

Como uma jurisdição favorável aos negócios, o Uruguai oferece aos expatriados várias maneiras de obter residência fiscal. Independentemente da sua preferência ou orçamento, abaixo você encontrará todas as formas disponíveis para consegui-la.

Note que esta residência fiscal é uma condição dinâmica. Portanto, para cada ano em que desejar estabelecer residência fiscal no Uruguai, você deve atender a um dos seguintes critérios, que podem variar de ano para ano. Primeiro, vamos conferir os novos caminhos adicionais para a residência fiscal introduzidos em 2020.

Expatriados podem garantir residência fiscal investindo em imóveis no valor de $510.000 USD ou mais, juntamente com a permanência de pelo menos 60 dias no país durante o ano civil.

Outra via envolve investir pelo menos $2.180.000 USD, direta ou indiretamente, em qualquer empresa e criar 15 empregos.

Note que esses dois caminhos alternativos para a residência ainda são válidos. No entanto, se você atender a qualquer um dos critérios a seguir, também obterá o status de residente fiscal.

Punta Del Este, Uruguai

A pessoa reside no território uruguaio com base em seus interesses vitais. Presume-se que uma pessoa tem interesses vitais no Uruguai se seu cônjuge e filhos, sujeitos à autoridade parental, residirem no Uruguai.

A pessoa estabelece o principal núcleo ou a base de suas atividades no território uruguaio. Esta condição é presumida quando geram uma renda maior no Uruguai do que em qualquer outro país. Para determinar isso, o volume de renda obtida no Uruguai (que não pode consistir apenas de renda de capital puro) é comparado com a obtida em qualquer outro país (considerado individualmente).

Este investimento requer um valor superior a $1.680.000 USD sem a necessidade de uma estadia mínima no Uruguai.

O investimento direto ou indireto em uma empresa por um valor de $5,000,000 USD, desde que a empresa participe de atividades ou projetos declarados de interesse nacional de acordo com as disposições da Lei de Proteção e Promoção de Investimentos (Lei 16,906).

Após analisar todas essas rotas para a residência fiscal, vamos conferir as vantagens de obter a residência fiscal no Uruguai.

Montevidéu, Uruguai

Aliado a um sólido estado de direito e uma alta qualidade de vida, obter a residência uruguaia vem com múltiplos benefícios. Aqui estão as principais vantagens que fazem do Uruguai se destacar como residência fiscal:

Embora não seja um sistema tributário territorial, os expatriados que entram na residência fiscal desfrutam de um generoso período de férias fiscais durante os primeiros 11 anos. A renda estrangeira permanece isenta de impostos pelos primeiros onze anos de seu status de residente fiscal (o ano em que o status é obtido mais dez adicionais). Esta é uma ótima oportunidade para manter mais do seu dinheiro no bolso e usá-lo como preferir. Alternativamente, você pode optar por uma taxa fixa de 7% a partir do momento em que se torna um residente fiscal.

Após o período de férias fiscais, o Uruguai impõe tributação em apenas dois tipos de renda estrangeira: juros e dividendos. A taxa de imposto para essas categorias de renda é fixada em competitivos 12%. Para evitar a dupla tributação, o Uruguai automaticamente credita quaisquer impostos pagos no exterior sobre esses dividendos e juros. Importante destacar que outros tipos de renda estrangeira, como renda de aluguel ou ganhos de capital, permanecem totalmente isentos de tributação no Uruguai.

Os expatriados têm a flexibilidade de escolher sua abordagem tributária após o décimo primeiro ano. Eles podem continuar desfrutando do período de férias fiscais ou optar por um arranjo alternativo. A alternativa permite que os indivíduos renunciem às férias fiscais e, em vez disso, paguem uma taxa de 7% sobre dividendos e juros. Esta flexibilidade atende a diferentes estratégias e preferências financeiras.

O Uruguai não cobra impostos sobre ativos ou propriedades em ativos estrangeiros. Esta isenção proporciona um alívio financeiro adicional para expatriados e contribui para o apelo do país como um destino fiscalmente amigável.

Residentes fiscais que atualmente desfrutam dos primeiros cinco anos de isenções podem estender seus benefícios fiscais. Ao investir $510.000 USD ou mais a partir de 22 de janeiro de 2021 e passar pelo menos 60 dias no país durante o ano civil, você pode garantir uma extensão adicional de cinco anos.

Juntas, essas vantagens posicionam o Uruguai como um destino de residência fiscal financeiramente benéfico que prioriza a estabilidade e o conforto de seus residentes. Os expatriados podem se beneficiar deste clima fiscal favorável e ambiente para crescimento profissional e pessoal.

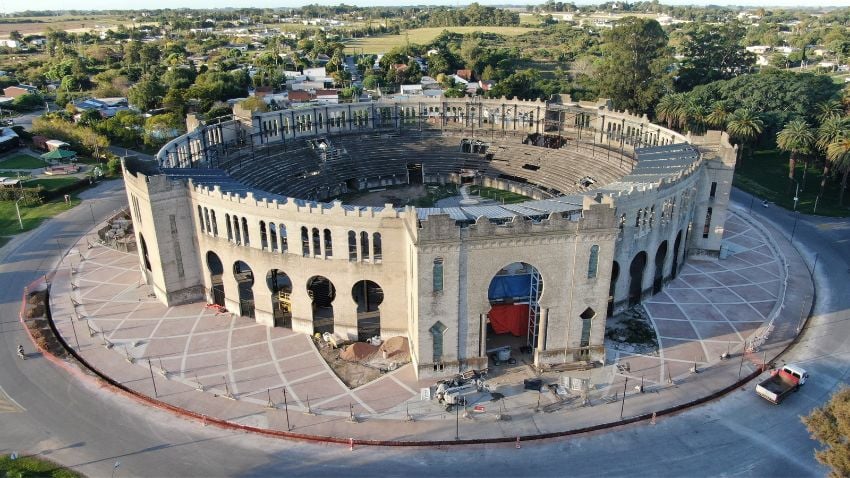

Colônia del Sacramento, Uruguai

Além de sua posição geográfica estratégica, paisagens deslumbrantes e independência alimentar e hídrica, o Uruguai se orgulha de um regime fiscal atraente repleto de vantagens para expatriados. A extensa história do país no tratamento igualitário de investidores locais e estrangeiros, aliada a uma política de imigração aberta, acolhe expatriados que desejam investir e até viver no país.

As reformas recentes de 2020 aprimoraram ainda mais o esquema de residência fiscal do Uruguai, proporcionando aos expatriados múltiplas rotas para garantir a residência em até 183 dias. Seja para investir em imóveis, empresas de interesse nacional ou transformar o Uruguai em seu novo lar, você conta com grande flexibilidade para otimizar sua conta fiscal e aproveitar as vantagens desta nação subestimada.

Em novembro deste ano, meus clientes e eu fizemos um tour de investimentos no Uruguai, e todos ficaram agradavelmente surpresos com o potencial deste pequeno país. Gravei um episódio de podcast sobre esta viagem e também um vídeo mostrando todas as atividades que fizemos. Não deixe de conferir!

Se você quer as melhores informações do mundo dos expatriados — incluindo oportunidades lucrativas no exterior, estratégias fiscais pouco conhecidas e valiosos insights sobre imigração, passaportes e residências Plano B — tudo entregue diretamente na sua caixa de entrada toda semana, então junte-se à nossa correspondência diária, EMS Pulse®. Atualmente acompanhado por mais de 84.000 expatriados e aspirantes a expatriados ao redor do mundo. Preencha o formulário abaixo para se inscrever gratuitamente em nossa newsletter:

Written by Mikkel Thorup

Mikkel Thorup é o consultor expatriado mais procurado do mundo. Ele concentra-se em ajudar clientes privados de alta rede a mitigar legalmente as obrigações fiscais, obter uma segunda residência e cidadania, e reunir uma carteira de investimentos estrangeiros, incluindo bens imobiliários internacionais, plantações de madeira, terrenos agrícolas e outros ativos corpóreos de dinheiro vivo. Mikkel é o Fundador e CEO da Expat Money®, uma empresa privada de consultoria iniciada em 2017. Ele acolhe o popular podcast semanal, o Expat Money Show, e escreveu o #1 Best Seller Expat Secrets - How To Pay Zero Taxes, Live Overseas And Make Giant Piles Of Money.

O Uruguai é um dos países mais seguros e prósperos da América Latina. É conhecido por sua estabilidade política, políticas fiscais favoráveis e alta...

O Paraguai é um país extraordinário que capturou minha atenção e admiração ao longo dos anos. Além de sua beleza natural e povo acolhedor, o que...

O Brasil é um país de extraordinário potencial, mas, como expatriado, sua qualidade de vida depende inteiramente de onde você escolher se...